部分银行同业存单余额紧张 未来“量增价涨”趋势或延续

- 消费

- 2024-11-28 22:44:02

- 117

今年以来,银行业面临存款流失的压力。Wind数据显示,截至11月28日,部分银行同业存单余额占全年额度的比重已超过90%,相比往年出现大幅提升。

受访业内人士表示,今年部分银行同业存单余额紧张的原因:一是为维持净息差基本稳定,商业银行持续压降存款付息成本,同时信贷投放力度不减,负债端对同业存单的依赖有所提升;二是由于“手工补息”整改导致银行存款下降,商业银行通过同业存单来补充负债。未来同业存单发行仍将保持一定规模,存单利率可能易上难下。

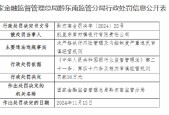

部分银行同业存单发行额度已使用超过90%

同业存单是由银行业金融机构发行的,面向银行间市场的定期存款凭证,是一种重要的短期融资工具。同业存单作为银行主动负债和流动性管理的重要工具,其重要性日益凸显。根据《同业存单管理暂行办法》规定,同业存单按年度备案,实行余额管理。

Wind数据显示,截至11月28日,今年各银行备案的同业存单发行总额度为27.3万亿元,较去年增长7.2%;各银行同业存单余额为18.1万亿元,占全年额度的66.3%。这显示出银行对于同业存单的依赖程度加深。

截至11月28日,中行、农行、建行、江苏银行、华夏银行同业存单余额占全年额度的比重超过90%,民生银行、光大银行也超过80%。而在去年,仅有3家银行超过80%。

川财证券首席经济学家陈雳对《证券日报》记者表示,银行选择发行同业存单,一方面由于传统存款吸引力下降,特别是对公存款规模明显收缩,导致银行需要寻找替代性资金。另一方面,同业存单可以帮助银行改善流动性、缓解宏观审慎监管考核压力。同业存单的市场化发行机制,期限灵活,能够满足银行不同期限的资金需求。

多元化策略应对资金补充

中国银行研究院研究员杜阳对《证券日报》记者表示,部分银行对同业存单的依赖度加大,主要有以下几方面原因:一是宏观经济运行在部分关键领域和薄弱环节面临压力,依然需要商业银行增加信贷投放力度,提升服务实体经济质效水平,支持资产端规模扩张,需要负债端持续补充流动性;二是低利率环境下,为了有效缓解息差收窄压力,商业银行多次下调存款利率水平,压降负债端成本,但也造成存款流失现象,故需要通过同业存单予以弥补。

北京财富管理行业协会特约研究员杨海平对《证券日报》记者表示,应对同业存单额度不足的状况,银行可以利用线下同业存款增加同业负债;在存款付息成本有空间的前提下,也可以考虑投放大额存单额度,或者适度提升特色化存款产品利率,以增加其吸引力。当然,也可以考虑适度调整资产端拓展节奏或结构。

杜阳认为,银行可以采取以下措施缓解流动性压力、优化资金结构,同时确保业务稳健发展:一是加强流动性管理。优化资产负债匹配,通过调整资产端的期限结构,减少短期高流动性资金需求,降低对同业存单的依赖。构建稳定资金池,提升存款占比,尤其是低成本、稳定的核心存款,如活期存款和居民储蓄存款。二是优化同业存单发行策略。根据市场利率走势和流动性需求,合理分配额度,分阶段发行存单,降低额度不足的冲击。合理调整同业存单利率或设计个性化产品以吸引更多投资者认购。

对于未来同业存单市场的走向,陈雳表示,从长期来看,随着金融市场的深化和监管政策的调整,同业存单市场可能会呈现更加多元化和市场化的特点,银行需要不断适应市场变化,优化负债结构,提高资金使用效率。

有话要说...