光大期货:11月27日能源化工日报

- 消费

- 2024-11-27 16:14:02

- 146

能源化工类

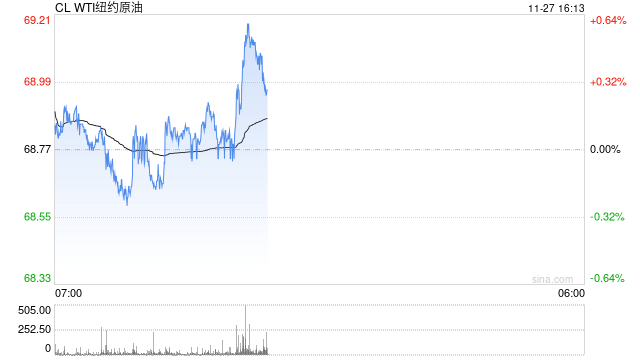

原油:

周二油价盘中大幅震荡,收盘继续下挫,其中WTI1月合约收盘下跌0.17美元至68.77美元/桶,跌幅0.25%。布伦特1月合约收盘下跌0.2美元至72.81美元/桶,跌幅0.27%。SC2501以527.3元/桶收盘,下跌4.9元/桶,跌幅0.92%。OPEC+的两位人士周二表示,OPEC+成员国正在讨论进一步推迟原定于明年1月开始的石油增产计划。周日的会议将决定2025年前几个月的政策。这两位人士是在OPEC+成员国伊拉克、沙特阿拉伯和俄罗斯周二在伊拉克巴格达举行会谈后发表上述讲话的。美国当选总统特朗普计划在上任第一天对加拿大和墨西哥进口产品征收25%的关税,但这并不能使原油免于贸易惩罚,这令油价短暂上扬,市场担忧关税将提升美国能源进口成本。市场短期进入焦灼状态,油价振幅加剧,等待周日OPEC+会议的最终结果。

燃料油:

周二,上期所燃料油主力合约FU2501收跌0.42%,报3119元/吨;低硫燃料油主力合约LU2502收跌1.88%,报3909元/吨。低硫方面,近期新加坡终端需求平淡,低硫燃料油库存充足,外加下半月套利货流入量预计将增加,低硫燃料油市场将继续面临下行压力。由于套利可行,11月苏伊士运河西部的低硫燃料油持续流入亚洲,且中东地区也恢复了对新加坡的燃料油出口。此外还有来自巴西、泰国和印度尼西亚的低硫燃料油套利货预计将在11月下半月至12月初运抵新加坡。当前高硫市场表现依然偏强,但随着冬季临近,需求逐渐下滑,尽管消费税抵扣政策尚未执行,但落地预期仍存,后期炼厂进料需求或受到抑制;套利窗口打开,供应也有增加预期,当前高硫估值偏高位,可考虑做空FU对SC裂解价差。

沥青:

周二,上期所沥青主力合约BU2501收涨0.15%,报3392元/吨。近期部分炼厂释放冬储合同,支撑期现价格有所企稳。从供应端来看,近几周沥青的供应有所增加,12月地炼排产小幅下滑,供应压力不大;需求端,南方地区的赶工需求仍存,刚需支撑下,社会库去库明显。12月受天气影响终端需求或进一步减少,但是冬储需求之下预计沥青价格下行空间相对有限。

橡胶:

周二,截至日盘收盘沪胶主力RU2501上涨10元/吨至17470元/吨,NR主力上涨170元/吨至14255元/吨,丁二烯橡胶BR主力上涨0元/吨至12770元/吨。昨日上海全乳胶16750(-50),全乳-RU2501价差-715(-125),人民币混合16250(+50),人混-RU2501价差-1215(-25),BR9000齐鲁现货13150(-200),BR9000-BR主力395(-255)。11月22日当周,青岛地区天然橡胶一般贸易库库存为24.52万吨,较上期增加0.49万吨,涨幅2.04%。11月22日当周,天然橡胶青岛保税区区内库存为5.38万吨,较上期减少0.12万吨,跌幅2.15%。合计库存29.9万吨,较上期增加0.37万吨。国内外产区产量出现分化,国内临近停割季,胶水干含下降,海外旺产季上量。国内需求进入淡季,过年前存在一定补库需求。橡胶到港量有一定增加预期,国内社库转小幅累库,胶价上方存在压力。

聚酯:

TA501昨日收盘在4800元/吨,收跌0.83%;现货报盘贴水01合约63元/吨。EG2501昨日收盘在4594元/吨,收涨0.7%,基差减少2元/吨至50元/吨,现货报价4623元/吨。PX期货主力合约501收盘在6758元/吨,收跌0.68%。现货商谈价格为812美元/吨,折人民币价格6730元/吨,基差收窄20元/吨至-36元/吨。华东一套年产25万吨聚酯瓶片装置近期转产有光切片。新疆某直纺涤短装置周末停车,涉及产量400吨/天。华东一套300万吨PTA装置负荷稳步提升中,该装置前期维持5成负荷。江浙涤丝产销整体一般,平均产销估算在5成左右。涤纶长丝同比下降,非纤部分出口增量明显,在后续抢出口情绪下,出口量预期增加。但目前终端加弹、织造开工出现下滑,终端需求乏力,对聚酯开工继续高位运行发出挑战,在聚酯原料供应充裕下,对于聚酯原料价格上方压力较大。

甲醇:

周二,太仓现货价格2570元/吨,内蒙古北线价格在2175元/吨,CFR中国价格在295-330美元/吨,CFR东南亚价格在345-350美元/吨。下游方面,山东地区甲醛价格1085元/吨,江苏地区醋酸价格2680-2750元/吨,山东地区MTBE价格5375元/吨。供应方面海外供应持续回落,进口存缩量预期,国内装置负荷也存下降预期,整体供应压力有所下降,需求方面目前MTO开工率维持在高位,传统下游由于甲醇价格目前较为坚挺,导致下游多数行业利润被压缩,并且经过前期补库后采购将趋于平缓,预计传统下游支撑将有所减弱。综合来看,甲醇供需都存下降预期,但库存水平短期难以快速下降,仍会对市场价格形成压制,因此预计甲醇主力合约价格震荡运行。

聚烯烃:

周二,华东拉丝主流在7490-7600元/吨;利润端,油制PP毛利-351.08元/吨,煤制PP生产毛利41.6元/吨,甲醇制PP生产毛利-802.67元/吨,丙烷脱氢制PP生产毛利-899.21元/吨,外采丙烯制PP生产毛利-125.07元/吨。PE方面,华东HDPE现货市场主流价格在8270元/吨,较上一工作日持平;华东LDPE主流价格10850元/吨,较上一工作日下调50元/吨;华北LLDPE主流价格8680元/吨,较上一工作日持平;聚乙烯期货主力收盘8420元/吨,较上一工作日上调25元/吨;利润端,油制聚乙烯市场毛利为542元/吨;煤制聚乙烯市场毛利为1503元/吨。目前供应端处在检修恢复的阶段,短期供给压力不会增长很快,虽然需求开始逐步下滑,但短期仍是偏高水平,因此市场有一定支撑,近期LLDPE现货持续紧缺的状况之下,预计价格相对偏强,PP基本面稍弱,价格或相对偏弱。

聚氯乙烯:

周二,华东PVC市场价格稳中略跌,电石法5型料5100-5210元/吨,乙烯料主流参考5350-5600元/吨左右;华北PVC市场乙烯料价格下调,电石法5型料主流参考5050-5150元/吨左右,乙烯料主流参考5260-5650元/吨;华南PVC市场价格窄幅下调,个别料略跌,电石法5型料主流参考5220-5320元/吨左右,乙烯料主流报价在5310-5450元/吨。供应端,本周广西华谊检修结束,因此预期开工窄幅上升,影响供应小幅增加;需求端,管材和型材的开工依旧下滑,但幅度有所放缓,后续需求仍有下降的预期;库存方面,近期炼厂库存重新向社会转移,但运力受限,在途货物较多,导致社会库存并未快速增加,预计随着运力会正常,货物将陆续抵达,社会库存将增加。综合来看,国内需求同比表现不佳,并且后续仍有下降可能,出口方面由于印度政策的不确定性,市场也相对谨慎,因此基本面依旧偏空,价格仍将延续近弱远强结构。

尿素:

周二尿素期货价格震荡走强,主力合约收盘价1808元/吨,小幅上涨0.5%。现货市场窄幅波动,部分地区价格上调10~20元/吨。目前山东临沂地区市场价格1800元/吨,日环比持平。近期尿素供应水平不降反增,昨日行业日产量再次突破19万吨,绝对水平达到19.14万吨,日环比提升0.16万吨。12月初内蒙气头企业计划停车、西南气头企业也将于12月逐步停车,尿素供应仍有下降预期。需求端刚需跟进为主,下游复合肥对原料逢低适量采购,低端成交有所好转,部分企业再度出现停收现象。整体来看,尿素现货成交好转带动市场情绪回暖,但考虑到当前供需压力尚未明显缓解,尿素期价仍以宽幅波动为主。后期供应下降、淡储需求释放有望带动盘面出现阶段性上行趋势,可逢低布局中期多单。关注尿素库存数据、现货成交情况。

纯碱:

周二纯碱期货价格宽幅震荡,主力合约收盘价1502元/吨,微幅下跌0.33%。现货市场维持稳定。基本面来看,河南部分装置检修,行业开工率昨日回落至86.88%。后期检修企业复产,叠加新增产能投放预期,纯碱供应仍有增量预期。需求端按需跟进为主,目前中下游对原料储备意向不明显,且光伏玻璃产线持续冷修压制纯碱刚需。整体来看,纯碱供强需弱格局维持,后期政策或给盘面情绪带来提振,但受制于基本面依旧承压,大方向宽幅震荡为主。关注宏观政策情绪变化,纯碱供应及库存变化。

玻璃:

周二玻璃期货价格宽幅震荡,主力合约收盘价1242元/吨,微幅下跌0.56%。现货市场继续下行,昨日国内浮法玻璃均价下跌4元/吨至1376元/吨。供应端近两日无明显变化,日熔量维持在15.91万吨。需求表现仍有分化,各地区产销率差异明显,整体水平较前期回落,昨日多数地区产销率徘徊在70%~80%,沙河地区投机需求仍较好,产销率偏高。整体来看,玻璃现货市场继续降温,产业心态也趋于薄弱,不排除厂家进一步降价让利的可能。期货市场对后期国内增量刺激政策存在预期,但同时也面临国际市场及商品市场情绪变化,波动幅度将有所增加。关注商品市场整体走向、玻璃现货成交情况。

上一篇:光大期货:11月27日软商品日报

下一篇:光大期货:11月27日金融日报

有话要说...